青海银行业绩堪忧:贷款集中,主要股东频被执行,资产质量承压

撰稿 | 芋圆

来源 | 贝多财经

2023年10月份,银行业爆出一起刑事案件引起广泛关注。

据中国裁判文书网,在(2023)青0104刑初61号案件中,原青海银行城西支行、古城台支行行长。因涉嫌职务犯罪,于2019年5月12日被留置,2019年9月4日解除留置。因涉嫌受贿罪、国有公司人员滥用职权罪,于2023年3月7日被取保候审。

经过审理,青海省西宁市城西区人民法院判决被告犯国有公司人员滥用职权罪,判处有期徒刑二年;犯受贿罪,判处有期徒刑二年,并处罚金二十万元,数罪并罚,决定执行有期徒刑三年,缓刑三年,并处罚金二十万元。扣押在案的28.8万元中,受贿违法所得27万元依法没收,由扣押单位上缴国库;剩余1.8万元,由扣押单位依法处理。

该起案件还牵扯出了青海银行的一桩旧案。在该起案件判决书中,被告人在担任青海银行城西支行行长期间,违反工作职责,接受青海银行时任董事长王某(已判刑)指使,同时收受贿赂,严重不负责任,但该被告人对青海省监察委员会调查王某起到了关键性作用,如实供述检察机关不掌握的其受贿犯罪事实,主动提供王某涉嫌职务犯罪重要线索,为省纪委全面查办“8.23”专案起到关键作用,有重大立功表现。

2019年8月23日,青海省监察委员会对王某涉嫌职务犯罪一案立案调查。被告人于2020年6月23日被依法提起公诉;青海省海东市中级人民法院于2022年2月26日作出(2020)青02刑初9号判决书,对被告人以贪污罪、受贿罪、挪用公款罪、国有企业人员滥用职权罪、巨额财产来源不明罪,数罪并罚判处有期徒刑十八年。被告人上诉后,2023年5月10日,青海省高级人民法院裁定驳回上诉,维持原判。

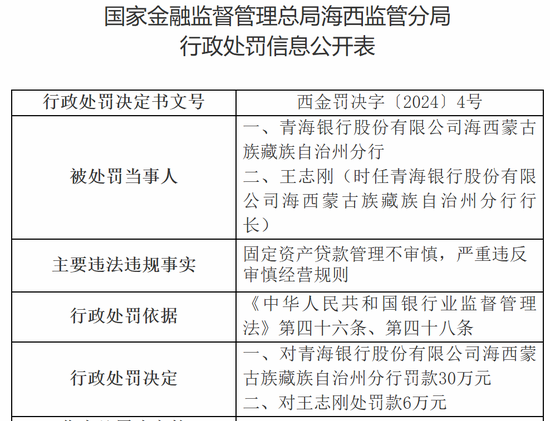

但一波未平一波又起,青海银行于今年年初收到国家金融监督管理总局的罚单。2024年2月6日,青海银行海西蒙古族藏族自治州分行因固定资产贷款管理不审慎,严重违反审慎经营规则而被行政罚款36万元。

此外,在青海银行5月份公布的年报中,更是看出其在内控、盈利、资产质量、资本稳定性等方面的风波还在持续。

一、连续两年高频人事变动,营收、利润双降

青海银行在2022年年报中公布了10起左右的董监高人事变动,在2023年年报中,继续公布了8起董监高的人事变动。分别为:

2023年5月,选举徐剑胜为股东监事、李素娟为外部监事。原股东监事徐剑隆、外部监事郝正腾不再担任该行监事会外部监事职务;

2023年11月,田军武任职工监事;郭志新因达到法定退休年龄,不再担任该行监事会职工监事职务;

2023年2月,邵志娟开始履行该行行长助理职责;

2023年6月,青海银行聘任应海峰为行长,同时,解聘其副行长职务;

2023年10月,因周长宏达到法定退休年龄,解聘其首席信息官职务;

2023年10月,聘任李源为青海银行副行长,同时解聘其行长助理职务;

2023年10月,聘任何德梅为青海银行行长助理;

2023年12月,拟聘任王海波为青海银行首席信息官,截至报告期末,其尚需获得监管机构任职资格核准后履行职责。

在连续两年进行了高频的人事变动后,青海银行的经营业绩仍然堪忧。

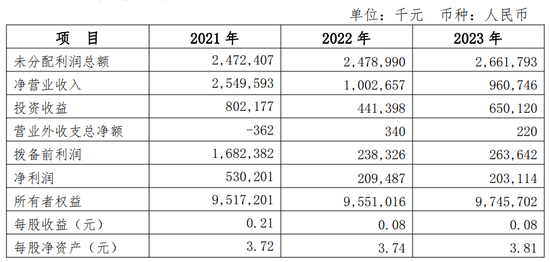

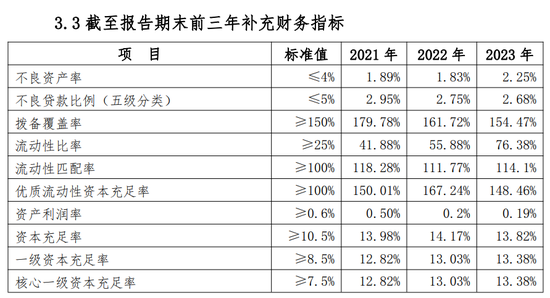

据2023年年报,青海银行的总资产1111亿元,保持上涨,同比增加4.6%;利润总额27亿元,同比增长7%;但是,营业收入9.6亿元,同比下降4.2%;净利润2亿元,同比下降3%;在频繁的人事变动中,青海银行的营利也连续两年下跌,资产利润率仅为0.19%,已严重低于监管红线。

根据《商业银行风险监管核心指标(试行)》的要求,商业银行的资产利润率不应低于0.6%。这一指标的设定旨在确保银行在运营过程中能够保持一定的盈利水平,从而保障银行的稳健运营和风险抵御能力。

不理想的经营业绩除了受不稳定的高层变动影响外,与该行选择的高风险营业结构也有关。

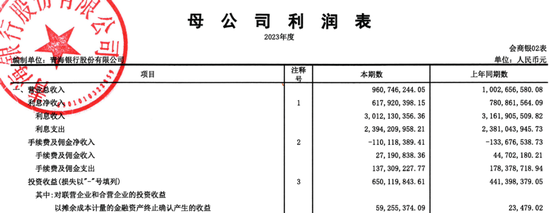

2023年年报显示,青海银行的利息净收入占营业收入64%,手续费及佣金净收入为-1.1亿元,而收入不确定性较大的投资收益占比却高达68%。

在投资收益的交易性金融资产中,高风险的基金、资管计划、信托计划、权益工具投资占比99%,投资收益的债权投资中政府债和金融债的账面余额占比仅有40%,其余高风险项目则占比60%左右。

银行毕竟有别于投资银行,对高风险项目的过度依赖,难免让其在市场中处于被动位置,导致较大程度的牺牲银行自身的安全性,阻碍主营业务的发展,最终难以对银行的主体客户负责。

二、资产质量承压,多位大额关联客户成被执行人

高层的频繁变动虽然让青海银行近两年在盈利和资产质量方面承压,但不合理的营业结构却会让该行的资产质量常年承力。

青海银行的不良贷款率自2018年达到4.31%的峰值后,虽然一直保持下降趋势,但仍然常年高于2.5%。

2023年该行的不良贷款率相较2022年略有降低,截至报告期末,青海银行不良贷款余额17亿元,同比增加2462万元,增长1.46%。不良贷款率2.68%,同比下降0.07个百分点,显著高于行业平均。

并且从青海银行贷款在各个方面的投放情况来看,不良贷款风险上升的可能性还很高,但对此,该行仅设置了154.47%的拨备覆盖率,显著低于行业平均。

在对公贷款中,青海银行贷款投放的前五大行业分别为:批发和零售业9.62%、房地产业7.40%、制造业4.70%、租赁和商务服务3.60%、建筑业2.50%,五大行业的贷款占比共计28%,其中,房地产和建筑业合计63亿元左右,而在个人贷款中,个人住房贷款占个人贷款总额的21%,而个人经营性贷款则占比14%,贷款在高风险领域的高集中为青海银行不良贷款的上涨风险提供了可能。

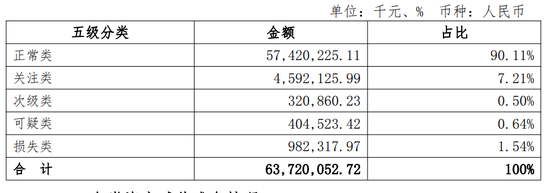

2023年年报显示,青海银行的正常类贷款占比90.11%,同比下降0.37%,低于行业平均6.09%;而可能成为不良的关注类贷款占比7.21%,同比上涨0.44%,高于行业平均值5.01个百分点;可疑类贷款占比0.64%,高于行业平均0.08个百分点;损失类贷款占比1.54%,出现大幅上涨,同比增长1.21%,高于行业平均1.16个百分点。

青海银行未来不良风险增长的信号不仅表现在其贷款五级分类的占比上,在该行的关联贷款中也能看出潜藏的巨大风险。

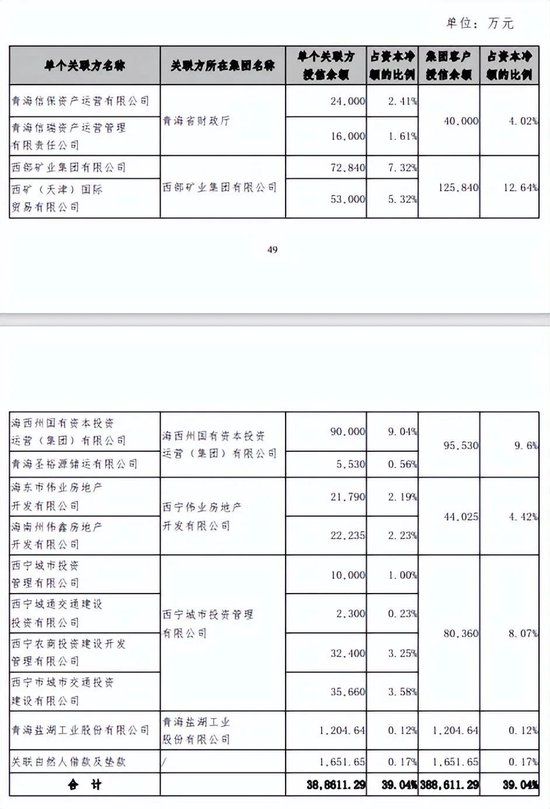

在青海银行的主要关联交易中,最大集团客户的授信余额占资本净额12.64%,全部关联方在该行的授信余额为38.86亿元,占资本净额的39.04%,最大单一关联方的授信余额占资本净额高达9.04%,已经非常接近10%的监管红线了。

而在关联贷款客户中,据国家企业信用信息公示系统,青海银行第二大股东西部矿业集团有限公司目前存在16.4928亿元股权冻结,其单个关联方授信余额7.3亿元,占资本净额比例7.32%。

另一关联方青海圣裕源储运有限公司仅于2024年就新增8条被执行记录,被执行标的共计1.95亿元。该公司也因为100%未履行之前的被执行金额而成为失信被执行人,其失信行为多为:有履行能力而拒不履行生效法律文书确定义务,并且其法人代表已于案件(2024)青0104执628号中成为限制消费人员,此外,据国家企业信息公示系统,该公司目前尚有大量股权出质。该公司在青海银行授信余额5530万元,占资本净额0.56%。

另外一位集团客户同时也是青海银行的第五大股东的西宁城市投资管理有限公司在青海银行的集团客户授信余额8亿元,占资本净额8.07%,其旗下的4家公司中,有2家公司在中国执行信息公开网信息已显示为被执行人,分别为:

西宁城通交通建设投资有限公司被执行总金额5833万元,未履行比例也近乎100%,其法人代表于2024年2月成为失信被执行人以及限制消费人员,在青海银行授信余额2300万元,占资本净额0.23%;

西宁市城市交通投资建设有限公司被执行总金额3亿元,未履行比例依旧近乎100%,其法人代表于2023年被限制高消,该公司身为被告涉及案件金额8298.34万元,在青海银行授信余额3.6亿元,占资本净额3.58%。

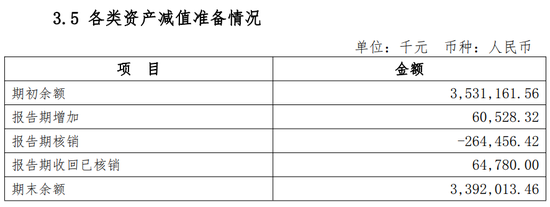

而在贷款的担保方式方面,青海银行的无抵押贷款占贷款总额31%,抵押贷款占比30%,即加大了该行计提信用减值损失压力,也对其出清不良资产的能力提出了更高要求,但青海银行报告期内的核销金额仅为期初余额的7%。

三、资本补血,大股东事故频发

高风险的营业和投资策略无疑是对该行资本充足性的极大考验,而青海银行也确实在资本补充方面也做出了不少努力。该行历史上共有2次注册资本变更的记录,最近一次的增资扩股发生在2021年,注册资本由24.35121038亿元增至25.56877093亿元,此外,青海银行在2023年发行了一笔3年期固定利率的绿色金融债券15亿元,以及同业存单共计23亿元。

从2023年年报看,在经过努力补充后,青海银行的一级资本跟核心一级资本较为充足,均为13.38%,但资本充足率13.82%,仍然低于行业平均,并且同比有下降趋势。

此外,青海银行的现有资本也存在极大的隐藏风险。

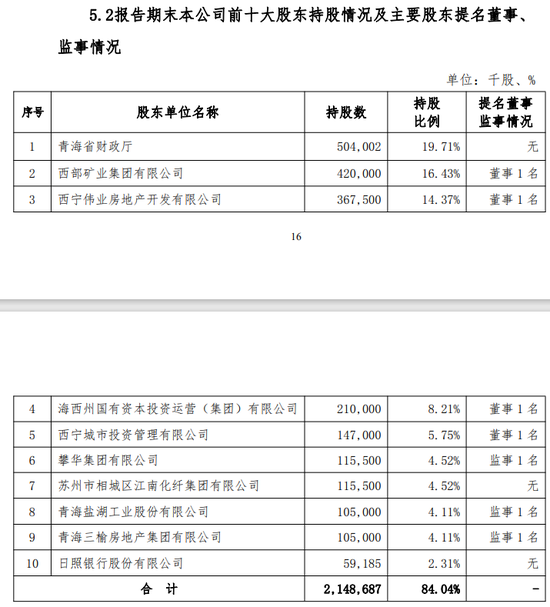

2023年年报中,青海银行的前十大股东持股84.04%,截至报告期末,被质押股份合计 2.8 亿股,占总股本10.83%。

另据国家企业信用信息公示系统,青海银行目前尚有71.76亿元股份处于冻结状态。其第二大股东西部矿业集团有限公司目前尚有16.49亿元的股权冻结。

中国执行信息公开网显示,该行第三大股东西宁伟业房地产开发有限公司已成为被执行人,并在2024年7月新增15.6257万元被执行标的;

其前十大股东之一的青海三榆房地产集团有限公司也已成为被执行人,并于2023年、2024年各新增一条被执行记录,被执行标的共计29.26万元;

另外一位大股东青海红日鑫建设工程有限公司目前也是被执行人,于2024年7月新增两条被执行记录,被执行标的共计469.68万元;

据国际企业信用信息公示系统,青海银行前十大股东之一的日照银行股份有限公司同时存在股权出质和股权冻结的情况,出质股权合计11亿股,冻结股权合计1.2亿元。

此外,据天眼查APP,其前十大股东之一的海西州国有资本投资运营(集团)有限公司在2023年欠缴税款4756.5元,另一位青海盐湖工业股份有限公司也于2019年有过被申请破产的先例,目前该公司身为被告的涉案金额98.15万元。

股本结构如此多的潜在风险不仅威胁着青海银行现下的资本稳定性,也会加大其未来融资的难度。

对此,笔者将持续关注。

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xx发表,未经许可,不得转载。

财经快讯

财经快讯

发表评论:

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。