内卷之下,车企“期中考”两极分化

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

2023年1月,特斯拉中国宣布旗下车型Model 3和Model Y降价2万-4.8万元,打响了国内汽车价格战的第一枪。

此后,价格战不断蔓延,多个新能源汽车品牌跟进降价,部分传统燃油车品牌也开始调整价格。

2024年,车企价格战仍持续进行。据乘联会秘书长崔东树透露,截至三月,乘用车降价规模已经超过了2023年全年的六成。

红星资本局注意到,面对行业内卷,车企们的态度分为了两派。一派车企积极应对,认为内卷是行业竞争的必然结果;另一派车企保守抵制,认为无休止地内卷会压缩企业生存空间。

车企内卷现状如何?给行业带来了何种影响?未来如何发展?此类问题开始引发用户关注与讨论。

第一部分:

2024年“价格战”持续

2024年1月1日,特斯拉再次率先发布了全新的价格调整,通过补贴Model 3后轮驱动板现车6000元保险费用,拉开了2024年汽车价格战的序幕。

此后,国内自主汽车品牌、传统豪华汽车品牌、合资汽车品牌纷纷开始主动或被动加入这场价格战。

国内自主汽车品牌中,比亚迪(002594.SZ)在2024年春节期间,推出热门车型秦PLUS和驱逐舰05的荣耀版,价格直接下探至8万元区间,引发了市场广泛关注。随后,国内多家车企迅速跟进降价,包括长安汽车(000625.SZ)、五菱汽车(00305.HK)、零跑汽车(09863.HK)等众多品牌。

同时,此次国内新能源车型的降价幅度也普遍较大,部分车型降价幅度甚至超过10%。其中,吉利几何A等纯电车降幅甚至接近40%。

其次,受市场竞争、新能源汽车崛起以及消费者需求变化等多重因素的影响,2024年传统豪华品牌不得不通过降价来保持市场竞争力。

比如宝马的i3价格大幅跳水,原本指导价35.39万元起,裸车价格骤降至18.95万元。宝马其他燃油车型价格体系也难以维稳,如宝马5系、7系等多款产品跌破指导价,优惠价格10万元起。

然而即便如此,宝马在中国市场的销量仍出现下滑。数据显示,今年上半年,宝马在中国市场的销量同比下滑4.2%至37.59万辆。

奔驰也不例外,奔驰EQS是今年降幅最大的车型之一,达到50%,降价金额超66万元,奔驰EQA和EQB等新能源车型也紧随其后,可见奔驰在新能源领域的降价决心。

可见,虽然降价在一定程度上提升了传统豪华品牌的性价比,然而由于市场环境的复杂性和消费者需求的多样性,2024年的降价策略并未能完全解决豪华品牌面临的销量困境。

此外,包括大众、本田、丰田、日产等在内的多家合资品牌也加入了降价潮的行列。例如,广汽本田ZR-V致在燃油版的限时降价达到了6万元左右,起步价为9.98万元。

根据民生证券研报,截至4月下旬,合资品牌折扣率为18.5%。相比之下,自主品牌折扣率为8.9%。

总的来说,2024年的降价潮将进一步加速汽车市场的洗牌过程,能够顺应市场变化的车企将更容易在竞争中脱颖而出,而那些缺乏竞争力的车企则可能面临被淘汰的风险。

第二部分:

车企态度有所不同

对于汽车降价内卷,当下车企的态度和观点也有所不同。

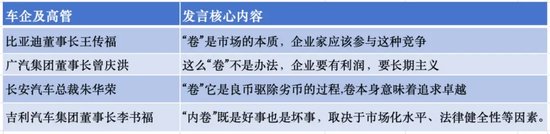

一部分车企表示积极应对。长安汽车董事长朱华荣认为,“内卷”是良币驱逐劣币的过程,是追求卓越的体现,将推动中国品牌走向新高度,实现用户利益的最大化。比亚迪董事长王传福则强调:市场经济的核心是竞争,“内卷”的本质就是竞争,企业家应该拥抱并参与其中。

一部分车企则是持谨慎态度。吉利汽车(00175.HK)董事长李书福认为:“内卷”既是好事也是坏事,取决于市场化水平、法律健全性等因素。广汽集团(601238.SH;02238.HK)董事长曾庆洪则认为:持续的“内卷”并非长久之计,建议研究“油电同权”的政策,以促进行业健康发展。

来源:公开资料、红星资本局

此外,退出价格战也成为了不少车企的另一应对策略。

7月12日,“宝马中国将退出价格战”的话题冲上微博热搜。随后宝马中国回应称,下半年宝马在国内市场将重点关注业务质量,支持经销商稳扎稳打。7月17日,据财联社等多家媒体报道,随着宝马率先退出价格战,奔驰和奥迪亦纷纷上调车型价格,结束了此前长期的市场价格战。

此外,红星资本局7月17日报道,大众、丰田、本田、日产、沃尔沃等多个品牌均决定,从7月起调整终端政策,降低终端优惠力度,或不再进一步降价。

第三部分:

车企“期中考”成绩两极分化

2024年上半年的价格战告一段落,各家车企销量成绩也已经尘埃落定。对比年初立下的豪言壮语,“期中考”成绩却是几家欢喜几家愁。

公开数据显示,部分自主汽车品牌表现较好,比如长安汽车、比亚迪在今年上半年都已完成全年销量目标的40%以上。此外,今年7月初,吉利汽车宣布将原定全年销量目标上调约5%,至200万辆,目前完成度也达到47.8%。

有的车企提高目标,也有车企选择调低目标。

今年年初,理想汽车(02015.HK;LI.US)CEO李想表示,理想汽车全年要挑战80万辆的交付目标。不过,随后将全年销量目标调整到56万辆-60万辆,在6月再次下调至48万辆。按照最低销量目标48万辆计算,上半年理想销量完成度为39.4%。

相比之下,作为曾经的造车新势力三巨头之一,今年上半年小鹏汽车(09868.HK;XPEV.US)销量有些掉队,按照年销量目标28万辆计算,上半年小鹏汽车目标达成度只有18.6%。

来源:公开资料、红星资本局

从车企半年销量数据来看,大多数车企仅完成了全年销量目标的30%左右。2024年已过半,下半年车企为完成目标,是否会继续降价来刺激消费,车企内卷又是否会加剧,这依旧值得关注。

第四部分:

部分车企盈利能力面临挑战

内卷的上半年结束后,部分车企也公布了2024年上半年的业绩预告。

截至7月17日,长城汽车(601633.SH)、长安汽车、赛力斯(601127.SH)、江淮汽车,北汽蓝谷(600733.SH)、众泰汽车(000980.SZ)、海马汽车(000572.SZ)发布2024上半年业绩预告。

其中长城汽车业绩表现较为突出,据企业公告披露,预计2024年上半年归属于母公司所有者的净利润为65亿元-73亿元,同比增加377.49%-436.26%。

相比之下,长安汽车在今年上半年业绩有些承压,据企业公告显示,2024年上半年长安汽车净利润预计在25亿元-32亿元,同比下滑58%-67%。

此外,众泰汽车和海马汽车仍处于亏损泥沼之中。企业公告显示,2024年上半年,众泰汽车预计归属于上市公司股东的净亏损2.9亿元-3.9亿元;海马汽车预计归属于上市公司股东的净亏损1.4亿元-1.8亿元。

对比今年一季度更为完整的车企财报,据不完全统计,在2024年第一季度,上汽、北汽、广汽等车业出现营收和净利润同比下滑;此外,长安汽车、理想汽车、江淮汽车出现营收增长的同时,净利润同比下滑。

值得一提的是,受车企价格战影响的远不止车企本身,而是整个汽车行业的上下产业链。

比如国内最大汽车零部件公司之一的华域汽车(600741.SH),其2024年第一季度财报显示,公司营收同比微增0.56%,营业利润同比减少18.19%。华域汽车在财报中曾提到,零部件供应链的成本和韧性受到更大挑战。

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xx发表,未经许可,不得转载。

财经快讯

财经快讯

发表评论:

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。