卓越睿新冲刺IPO,应收越来越多,增长潜力有忧......

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:IPO日报

近日,“智慧树”和“知道APP”的运营方上海卓越瑞新股份有限公司(下称“卓越睿新”),向港交所递交招股说明书冲刺上市,农银国际担任独家保荐人。

根据弗若斯特沙利文数据,卓越瑞新按2023年收入计为中国高等教育数字化市场第二大公司,市场份额为3.4%;在细分的高等教育数字化内容制作市场,智慧树为市场份额达到6.2%的龙头企业。

即便如此,近几年公司产品毛利率出现大幅波动、应收账款不断增加以及产业链话语权较弱等情况,依旧为公司未来的业绩增长及发展前景蒙上了一层阴影。

来源:官网

01

毛利率出现大幅波动

根据招股书,卓越睿新是一家高校教学数字化解决方案提供商,致力于高校数字化教育内容、数字化教学场景服务及产品的开发、交付和运营。

不同于传统幕课以卖课、TO C为主的商业模式,卓越睿新主要采取TO B业务为主,简单来说,就是和各高校展开合作,根据高校的需求,提供相应技术支持,完成对应课程的设计。

根据招股书,2021年、2022年及2023年(下称“报告期”),公司分别有188名、210名及231名灯塔客户,累计占“双一流计划”提名大学及“双高计划”提名高职院校的75.9%。

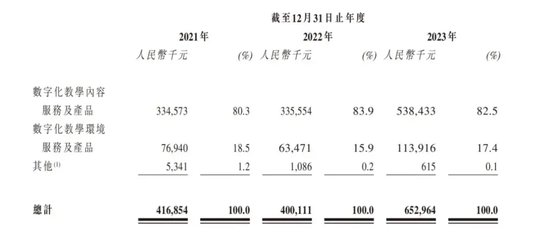

招股书显示,报告期公司实现总收入分别为4.17亿元、4亿元及6.53亿元,其中,2022年营收出现下滑后又大幅增长,在2023年同比增加63.2%。

同期,卓越睿新实现净利润分别为0.34亿元、-0.59亿元及0.81亿元,其中,2022年公司净利为负。

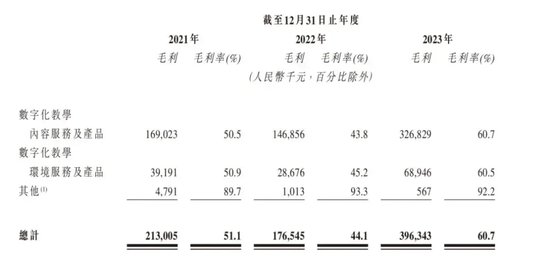

另外,值得注意的是,报告期内,公司产品毛利率存在大幅波动,分别为51.1%、44.1%及60.7%。

根据招股书,目前公司主营业务主要包含两部分,一是以帮助高校设计教学课程的数字化教学内容服务及产品,二是提供辅助教学硬件和软件为主的数字化教学环境服务及产品。

报告期内,数字化教学内容服务及产品作为公司的支柱性业务,为公司贡献营收分别为3.35亿元、3.36亿元和5.38亿元,占总营收比例分别为80.3%、83.9%以及82.5%,复合增长率26.88%。

不过,IPO日报记者发现,在该业务迅速发展的同时,与之相对的营业成本也从原来的1.66亿元上升至2.12亿元,其中,2022年同比增长14%,2023年同比增长12.1%。

并且,在2022年,数字化教学内容服务及产品业务的营业成本同比增长14%的情况下,该业务创造的营收规模仅同比增长0.3%,而这也直接导致该业务的毛利率出现大幅下滑,由2021年50.5%下降至43.8%。

同时,由于数字化教学内容服务及产品开发前期需要投入大量的研发投入,这些投入都会计入相应的营业成本,对于主要提供高校课程定制化服务的卓越睿新来说,一旦项目无法完成最终交付,获得对应款项,前期的研发成本却无法退出,仍然会造成成本端的上涨。

对此,行业相关人士对记者表示,这种成本刚性的业务特征意味着成本基本固定,公司需要不断提升营收来应对成本端的上涨,而作为主要收入来源的数字化教学内容业务,未来是否能够持续提高营业收入,以避免业绩的大幅度波动,依旧存在较大的不确定性。

02

业务增长前景不明

除数字化教学内容服务及产品业务之外,公司的另一部分收入来源为数字化教学环境服务及产品。报告期内,该业务创造的营收分别为0.77亿元、0.64亿元和1.13亿元,占营收的比重分别为18.5%,15.9%以及17.4%。

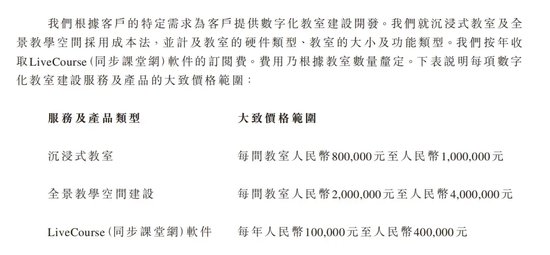

根据招股书,该业务主要是提供提升师生之间互动的软件以及硬件。具体来看,主要包括三部分,分别是沉浸式教室、全景教学空间建设以及Livecourse软件。

从收费标准来看,该业务的收费区间在10万元至100万元不等,对比数字化教学内容服务业务在1万元至30万元之间的收费标准,数字化教学环境服务及产品业务的获利空间显然更大。

不过,根据招股书中披露的数据来看,当前公司该业务的用户数量仍然较少,如沉浸式教室的客户数量在报告期各期分别仅有27名、24名以及45名。

对此,上述行业人士对IPO记者指出,公司该业务虽然在近三年取得了一定的发展,但是如果从全行业来看,整体发展是不断放缓的。主要由于高等教育机构的校园信息化硬件设施及设备建设已高度普及,超过90%的高等教育机构已实施校园服务系统,对于硬件设备的升级并没有很大的动力。

而招股书中披露的内容也佐证了这一说法,近十年来,各高等教育机构的平均校园服务信息化经费累计达约0.3亿元,且中国发达地区的每个机构校园服务信息化经费已接近饱和,伴随着校园服务信息化建设进入运营期,预计高等教育校园服务信息化的日后经费将相应减少。

而在整个行业收缩的情况下,报告期内,公司该业务每名客户平均支出为16.06万元、12.32万元及18.34万元,同样存在一定程度的波动,而未来能否持续增加该业务的用户基础以及用户平均收入,是公司能否进一步扩展新增长点的决定性因素。

另外,根据招股书,卓越睿新与高校的合作模式主要是为学校课程设计提供帮助,并收取对应费用,主要采取招标的方式招揽项目。

而根据招股书中披露的财务数据可以发现,招投标的方式一定程度上导致卓越睿新需要直面激烈的竞争环境,而从公司近几年不断增长的应收账款金额看来,公司目前在产业链中的话语权偏弱。

报告期内,公司应收账款分别为1.34亿元、1.53亿元及2.34亿元,占总资产的比重分别为20.7%、23.9%及32.6%,呈现上升趋势。

而应收账款占比大,也就意味着公司不能做到现款现货,需要向客户先预支产品,较晚才能收到对应货款,在产业链上的整体话语权不强,公司现金质量较弱。

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xx发表,未经许可,不得转载。

财经快讯

财经快讯

发表评论:

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。