金价上望2500美元!贵金属牛市如何演绎?

来源:芝商所CMEGroup

一、月度走势综述

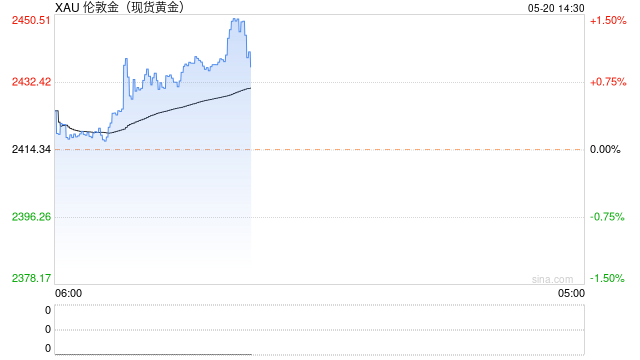

4月初开始,美国公布的经济数据持续强劲,驱动美债利率和美元指数表现强劲,金融市场一再调降年内美联储降息的预期,甚至有联储官员喊出加息的声音,遏制住贵金属价格疯狂上涨的趋势。随后在4月底开始,具有前瞻性的美国PMI边际降温,随后就业市场、通胀、居民收入消费等各方面全面见拐点,再次点燃了贵金属市场做多资金的热情,叠加中国宏观调控政策历史性加码,如地产“新三支箭”(降息、降首付比例和国家收储去库存)齐发,提振金融市场对中国经济复苏的预期,工业需求属性占比大的白银大幅补涨,一举突破2020年以来新高,站上31美元/盎司,月涨幅19.6%,开启技术性牛市行情,CMX黄金期货价格短暂调整后再次挑战此前新高2450美元/盎司关口,月涨幅5.3%。

图1:CMX黄金和CMX白银主连日K线图

二、要点回顾

1、欧美经济体多国央行降息,美联储降息时点临近

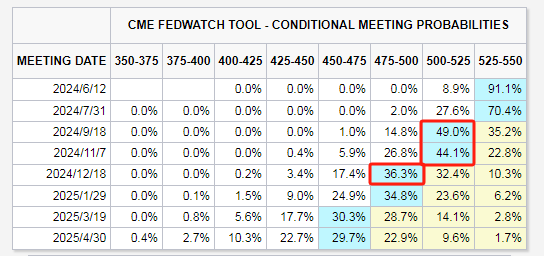

3月份,瑞士央行拉开欧美发达经济体“降息大幕”,瑞典央行也在近期开启了8年来的首次降息,将货币政策利率降低25个基点至3.75%。与此同时,欧洲央行、英国央行也释放降息信号,6月启动降息或“箭在弦上”。在本轮加息周期伊始,欧洲国家的央行在时点和节奏上普遍滞后于美联储,而在降息节奏上却较美联储更为前瞻,或与欧洲经济体国家的经济受高利率影响更为严峻,制造业较长时间陷入收缩区间。对于美联储的降息时间表,金融市场年初的时候就预期最早3月降息,在短暂库存周期扰动下,经济数据表现出较强韧性,金融市场一再修正美联储利率路径预期,从钟摆的乐观区间转向另一个悲观区间的极端,甚至有联储官员认为还需要加息。然而,随着美国和全球主要经济体的经济数据再度走弱,高利率的抑制作用显现出来,美联储年内降息的声音又逐步出来,根据CME的FedWatch工具显示,市场预期最早降息时间维持在9月,7月降息的概维持在30%附近,年内降息次数或有2次,累计降息幅度约50bp,年内剩余时间内各个时点降息的概率均不高,显然市场仍需观察更多经济数据才会相信美国经济走弱并大幅修正利率路径预期。

图2:CME FedWatch工具显示联储货币政策利率路径概率

2、美国4月就业市场取得重要进展 ,服务业通胀有望降温

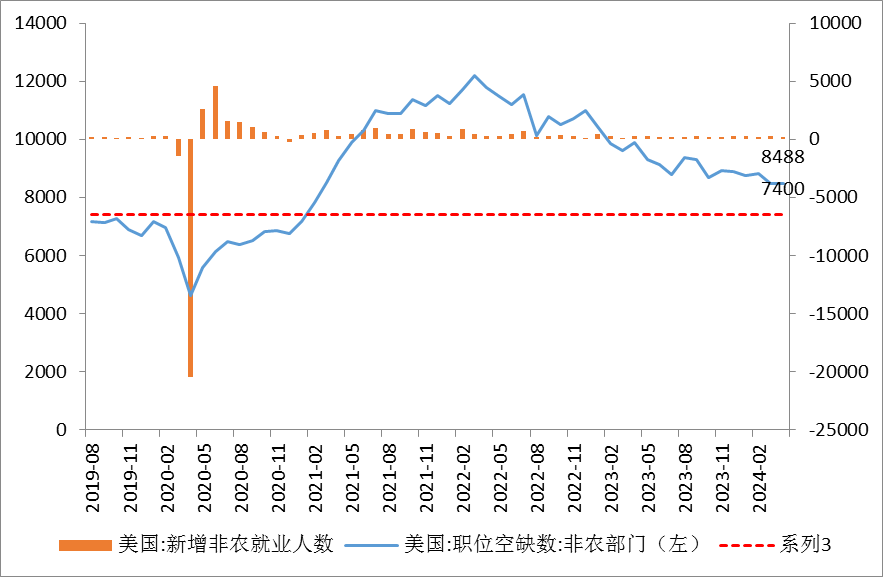

5月3日,美国公布4月非农就业报告,非农就业人数大幅下降至17.5万人,低于市场预期值24和上月数据31.5,为近一年最低值,同时失业率反弹0.1%至3.9%,平均每小时工资增速连续三个月下降,首次低于4%,总体表现全面降温,就业市场取得重要进展。结构来看,失业人数小幅增加6.3万人,劳动力人数增加8.7万,表明职位需求减少、劳动力供给增加,就业市场供需缺口进一步缩窄。3月的JOLTS职位空缺人数大幅减少32.5万人,离疫情前的高位相差108.8万,按当前速度则仍需3-4个月劳动力市场走向供需平衡,若按2023年平均20万人/月的缩窄速度,预计仍需要近5个月才能补缺,综合判断,我们认为今年8-9月有希望看到美国就业市场恢复正常,服务业通胀下降至乐观区间,支撑美联储货币政策或将在9月议息会议中开始降息,助推贵金属价格持续上涨。

图3:美国劳动力人数和失业人数

图4:美国非农就业人数和职位空缺数

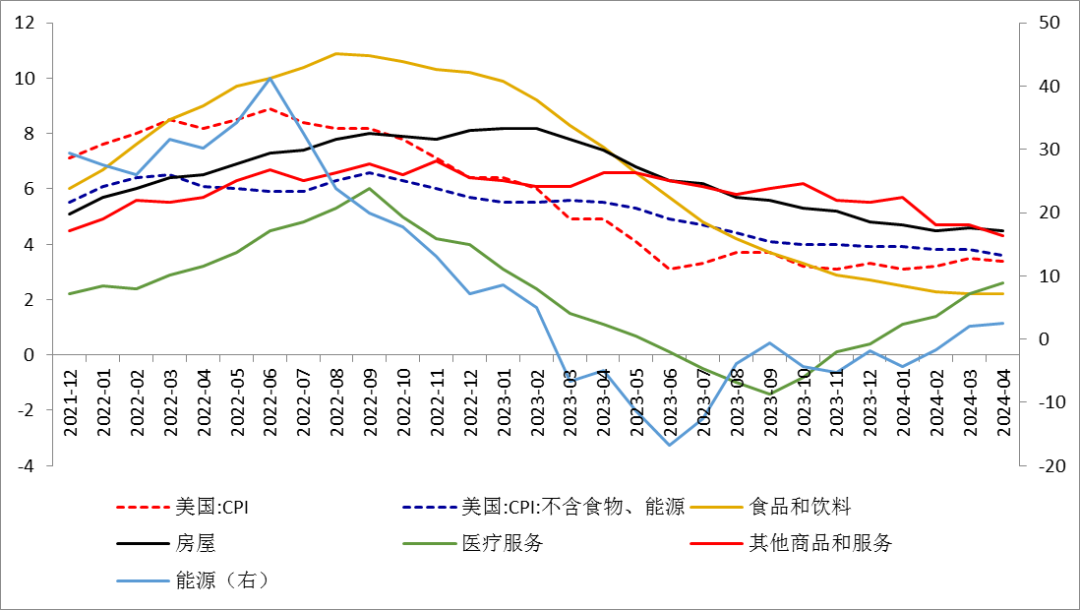

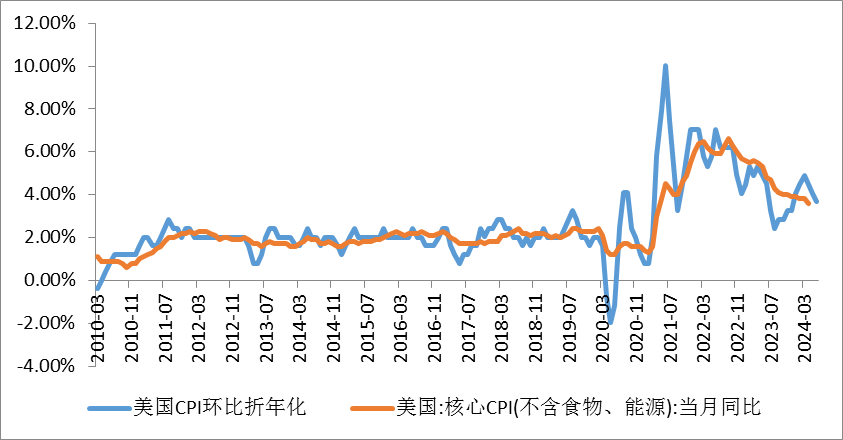

3、美国4月CPI和PPI结构分化,核心通胀拐点向下

5月15日,美国公布4月通胀报告,CPI同比增速录得3.4%,环比下降0.1%,核心CPI录得3.6%,符合市场预期,较上月下降0.2%,核心通胀下降速度超过非核心通胀。同时核心CPI环比增速下降至0.3%的中枢水平,极具韧性的通胀压力有所环节。结构来看,能源和医疗分项在低基数下贡献主要边际增量,房屋和其它商品及服务分项再度走弱,绝对值仍维持高位。PPI数据则与CPI表现出分化走势,核心PPI较上月大幅增加0.3%至2.4%,环比增速高达0.5%,为近一年最高值,主要系大宗商品价格上涨传导至企业产成品价格,未来该压力是否会进一步传导至居民端物价仍需观察。

当前时刻,美国通胀受3-4个月的补库存周期扰动后再度出现降温迹象,说明高利率对宏观需求仍在发挥抑制作用,若未来俩月核心通胀维持0.3%的环比增速,则环比折年率有望下降至3.67%,仍然有一定的韧性。此外,美国零售销售增速全面下滑,除汽车与汽油之外的零售环比增速转负,消费的走弱与居民收入下滑一致,或支撑服务业通胀进一步下行,给美联储提前降息带来数据支撑。

图5:美国CPI及其分项

图6:美国CPI及环比折年化走势

4、中国地产新三支箭齐飞,助推人民币白银历史新高

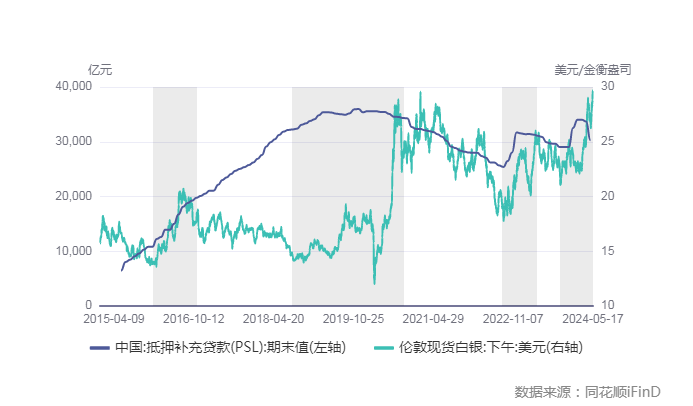

2022年年末,面对房地产市场的下行压力,中国地方政府和中央政策“出手”,通过保交楼、保销售和保信用“三箭齐发”,试图化解当时房地产市场的核心风险。然而,时至今日,效果不甚显著,地产销量持续下滑,中国政府于今年5月17日再度祭出地产新政“新三支箭”,即降低首付比例,降低贷款利率下限和政府回购房屋去化库存等,力度较此前猛增,首套房首付比例下降至15%,为历史新低。地产新政发力和工业设备更新的组合拳有望促进中国宏观经济走向复苏,扭转通缩局势,具有一半工业品属性的贵金属品种——白银在宏观提振下大幅补涨,沪银价格创出上市以来新高。对于当前中国的宏观调控政策,兼具财政和货币双重发力,地产回购和工业设备更新均依赖于财政资金支持,预算外的超长期特别国债的发行依赖于中央银行提供流动性,言外之意中国版的量化宽松政策正式走到台前,货币贬值压力骤显,具有货币保值属性的贵金属价格则成为资金争相买入的资产。

图7:中国PSL工具扩张和白银价格走势

复盘2015年以来四次中国央行通过抵押补充贷款(PSL)工具释放流动性的背景和影响,我们发现每一次央行释放流动性后白银均迎来一波比较大幅度的上涨,虽然每次背后的背景差异巨大,但无一例外都存在央行扩张资产负债表,给中国宏观经济带来利多刺激,白银因工业需求弹性大和避险属性而大幅上涨。当前时刻,中国央行提供3000亿元保障性住房再贷款,大概率会延续以PSL方式提供,考虑到货币乘数效应,实际宽松力度或许会更大,给白银价格带来新一轮利多刺激。在现代货币银行体系框架下,贵金属的保值功能主要体现在对货币贬值的保值,而非对物价通胀的保值。当前,各国央行在经济压力下均选择扩张货币政策,债务的扩张给贵金属价格带来长期利多驱动,这一驱动力或将成为未来一段时间的核心力量。

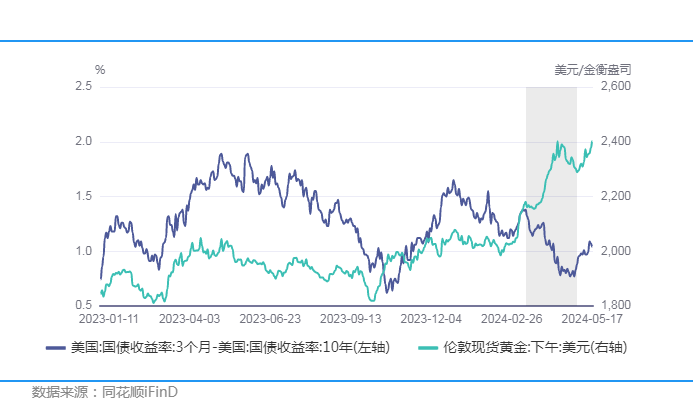

5、美债实际利率高位回落,贵金属重拾涨势

4月底以来,美国经济数据相继表现出边际下滑的迹象,包括制造业和服务业ISM指数,就业市场缺口加速收窄和零售销售负增长,以及核心通胀再次下行至本轮加息周期低点,金融市场修正过于悲观的联储降息预期,驱动美债利率高位震荡回落,美十债利率从4.74%跌至4.3%附近,实际利率从最高2.28%回调2.05%附近,美元指数也受阻调整,美元计价的贵金属价格经历短端两周的调整后再次迎来上涨, CMX黄金期货价格从最低点2285美元/盎司涨至最高2427美元/盎司,CMX白银价格回踩至此前的震荡区间上沿26.5美元/盎司后深V上涨至突破2020年以来的新高30.35美元/盎司。按传统“美元——通胀——利率”分析框架来看,美债利率、美元指数和美国通胀数据均未出现大的波动,而贵金属价格却利空小跌,利多却大涨,显然传统框架无法解释这一现象。如果纳入全球央行“货币供给——保值”这一框架来看,当前驱动贵金属上涨的核心逻辑来源于亚洲的中国及相关发展中国家央行大幅扩张资产负债表,同时伴随着央行持续配置黄金确保币值稳定,给贵金属价格带来持续利多。这一利多逻辑仍在延续,或许贵金属价格短期的波动节奏会受美债利率和美元指数的扰动,但每一次利空带来的调整均为新一轮上涨的起点。

图8:美国十债实际利率、长短利差、美元指数和CMX黄金价格走势

6、基金持仓数据

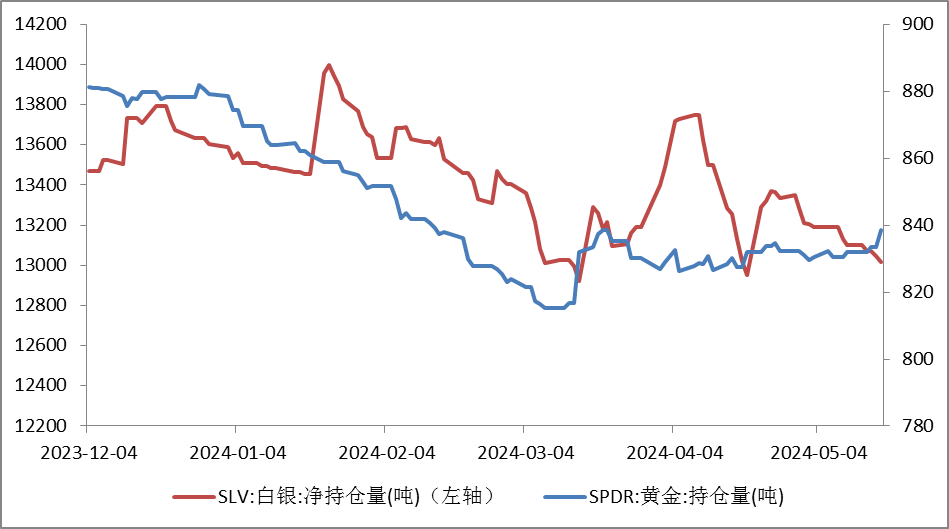

SPDRGoldTrust截至5月17日,黄金ETF持仓量为838.5吨,周增加6.6吨,较4月初增加11.6吨。同时,SharesSilverTrust白银ETF持仓量为13014.8吨,周减少86.7吨,较4月初大幅减少384.8吨,表明配置型资金在美国经济数据拐点下行和贵金属价格历史新高面前开始追加黄金投资,持仓数量自3月见底以来持续增加。

图9:SODR黄金基金持仓和SLV白银基金持仓

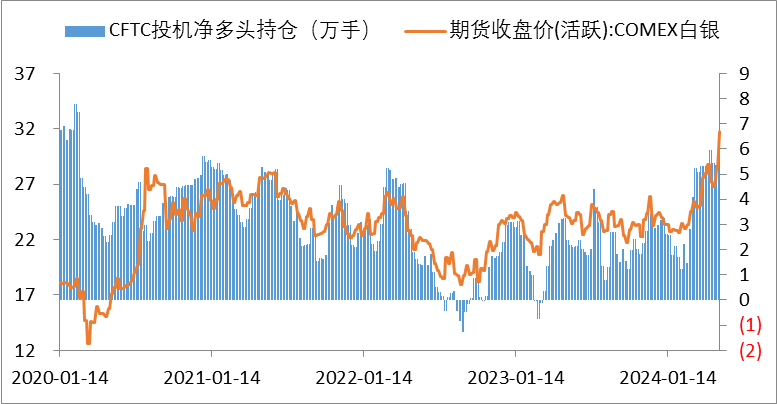

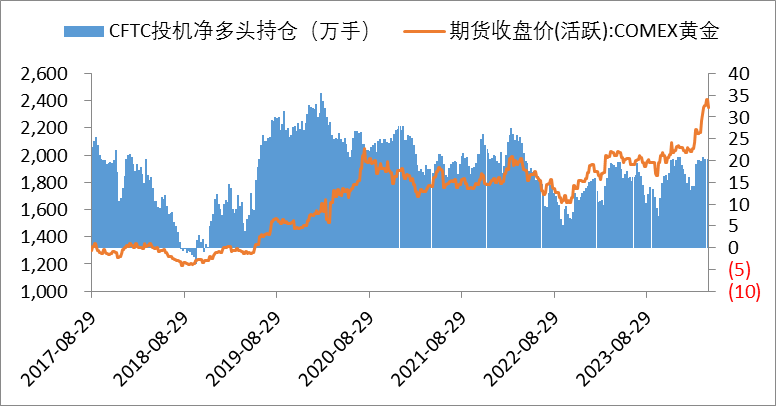

美国商品期货交易委员会(CFTC)数据显示,截至5月17日当周,对冲基金多头在贵金属持仓再度加码,CMX黄金投机净多头持仓增加0.49万手至20.45万手,多空持仓强弱比增加2.9%至83.5%水平,CMX白银投机净多头持仓增加0.58万手至5.95万手,多空持仓强弱比增加3.1%至82.2%,回到历史高位区间,在宏观利多频现的背景下对冲基金投机多头持续加仓推升行情加速上涨。

图10:CFTC白银投机净多头持仓和CMX白银价格走势

图11:CFTC黄金投机净多头持仓和CMX黄金价格走势

四、未来展望

国际衍生品智库分析师认为,短期美国经济数据多方面出现拐点,意味着为期3-4个月的库存周期扰动告一段落,高利率再次表现出对实体经济的抑制作用,然而金融市场各大类资产普遍预期分化,美债和美股市场预期美国经济软着陆,美联储延后降息的情绪未显著松动,而贵金属市场则表现较为亢奋,无论美债利率涨和跌均不改贵金属强势上涨,风险资产和避险资产齐涨的局面历史罕见。我们认为当前贵金属市场的主要驱动力来源于亚洲市场,中国外汇储备持续减少美债、增加黄金配置,这背后的长期逻辑与中国央行加速扩张资产负债表有关,叠加中国地产政策史无前例地宽松,有望刺激宏观经济周期性复苏,具有一半工业需求的白银获得双重利多驱动,短期加速补涨,修复偏高的金/银比值。

中长期来看,发达国家各国央行逐步迈向由缩表至扩表的路上,欧洲央行议息会议也再次确认这一逻辑,叠加中国人民银行量化宽松政策加码,美联储放缓缩表速度等,全球央行资产负债表大幅扩张和预期美联储降息的双重利多驱动贵金属价格长期上涨,涨幅目标或与央行扩表速度保持一致,我们预判CMX黄金期货未来三年的目标合理价格为2600美元/盎司,人民币计价的黄金期货未来三年合理目标价格为600元/克附近,如若地缘冲突升级、美联储担忧的尾部金融风险爆发或中国量化宽松力度持续加码,则贵金属有望产生泡沫行情,行情高度或许更大;反之,如果美国经济仅仅是软着陆,在美国通胀未大幅降温的情况下,美联储宽松货币政策空间有限。黄金价格短期估值略显偏高,在地缘冲突避险情绪消退的背景下预计黄金将在2350美元/盎司上下100-200美元区间震荡。

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xx发表,未经许可,不得转载。

财经快讯

财经快讯

发表评论:

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。