市场信心不足,尿素延续低位波动

来源:芝商所CMEGroup

近期国内尿素延续低位波动,情绪的拉动维持时间短暂,经过几轮的震荡后,市场信心明显不足,下游除刚需推进以及任务储备外,采购节奏放缓,尿素企业库存再次高位上涨,行情在新的利好尚未出现前,低位波动行情将继续延续。

近期尿素市场关注点:

宏观利好拉动,企业订单增加;

局部环保预警,厂库再创新高;

下游采购有限,行情承压前行;

市场信心不足,业者情绪谨慎;

一、信心不足 价格延续低位波动

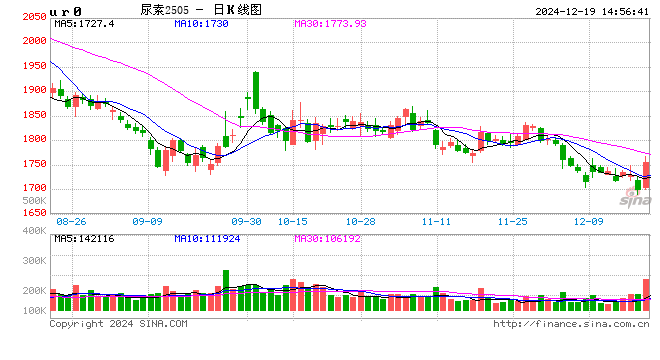

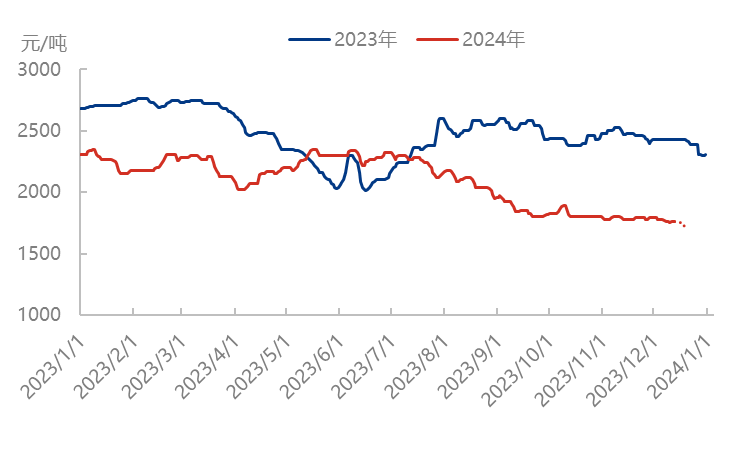

本周期国内尿素市场延续偏弱走势,截止本周四山东中小颗粒主流出厂1740-1770元/吨,均价环比下跌15元/吨。上半周因宏观会议利好提振,期货价格走势上涨,现货成交好转,主产销区尿素企业订单量增加,但市场交易活跃度仅维持1-2天,周三随着期货价格下跌后,现货市场走弱,贸易商倒挂尿素工厂让利出货,出货速度缓慢。尿素企业库存高位运行,粮食价格偏低运行,成本面受煤炭价格下行走弱,市场偏空情绪继续占据主导。随着气头企业陆续停车后行情并未止跌上涨,利好消耗后利空因素的影响,预计,短期国内尿素行情弱势波动,成交重心再现下移。

图1 中国尿素期现及基差走势图

据隆众数据,本周(20241205-1211)供需差环比下跌2.79%,企业库存上涨4.24万吨。目前供应利好正在落地,需求部分领域也有提升,但供需依旧是宽松态势,加上情绪也不能持续支撑,所以行情继续围绕前低波动运行。山东尿素企业报价小幅下跌,截止周五现货价格环比下跌1.12%至1720-1760元/吨。

数据说明:

总供应量=尿素总产量+进口量;

总消费量=农业消费折算+复合肥消费折算+三聚氰胺消费折算+其他消费量(板材、车用、板材、其它化工等)+出口量;数据基本为估算值,仅供参考;

供需差=总供应量-总消费量;

企业库存、港口库存均为实际采集数据所得,并非计算数据

W+1表示下周,W+2、W+3依次类推。

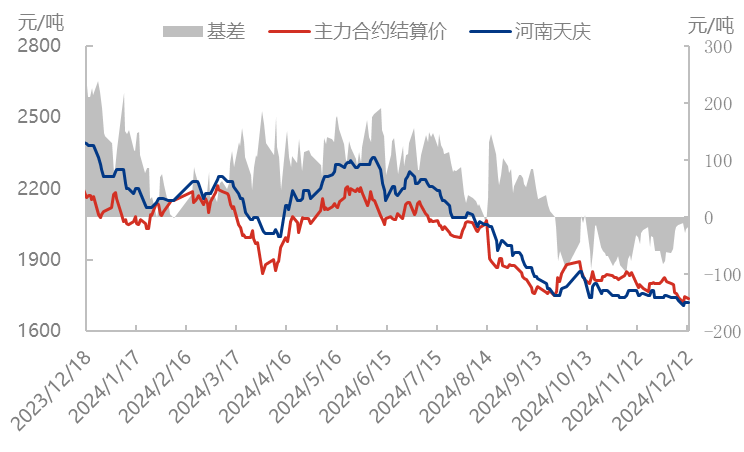

二、日产下降缓慢 供应继续宽松

1、气头停车增加,但日产依旧高位

本周期部分企业检修:玖源化工(集团)有限公司。本周期恢复的企业:新疆中能万源化工、河北田原化工、河南晋开化工。预计下周计划检修企业:四川天华、重庆建峰,本周期中国尿素产能利用率82.39%,环比涨0.08%,比同期涨1.94%。

预计,下周国内尿素日产预期在18.3-18.7万吨之间。

图2 中国尿素日均产量及产能利用率走势图

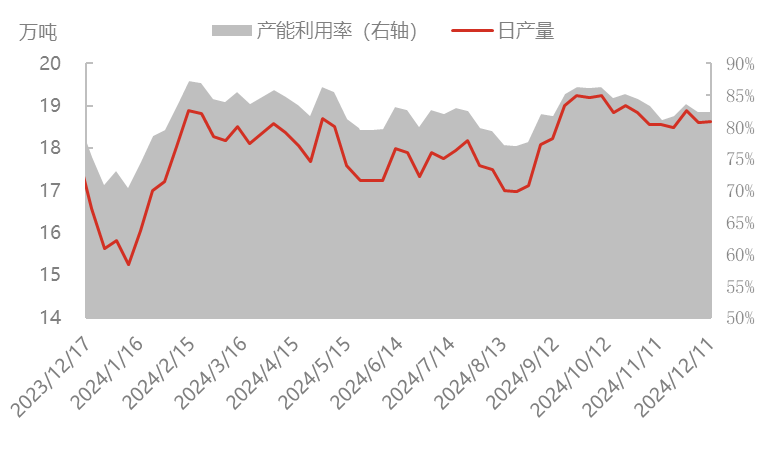

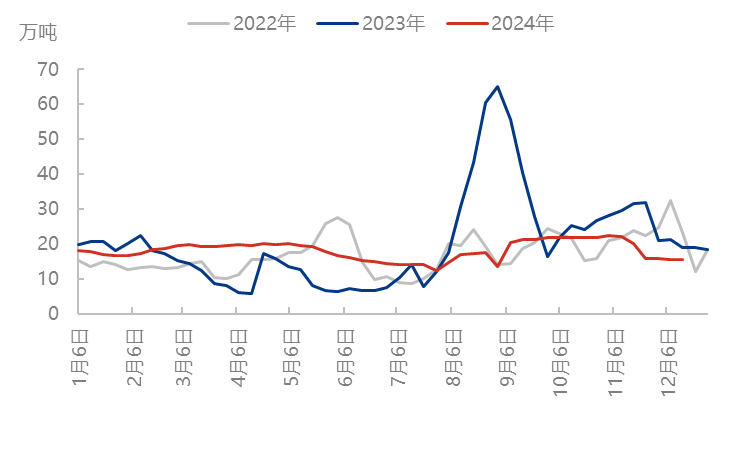

2、尿素企业库存高位上涨 市场悲观情绪渐增

截至2024年12月11日,中国尿素企业总库存量143.24万吨,较上周增加4.24万吨,环比增加3.05%。本周期国内尿素企业库存高位上涨,近期局部环保预警,部分尿素企业库存上涨,另外行情的低位波动导致市场信心不足,下游接货情绪较为谨慎,尿素企业整体出货缓慢。

下周,国内尿素样本企业总库存量预计:140-142万吨附近,较本周窄幅波动下降。随着局部环保预警解除,以及气头企业装置的检修推进,尿素企业库存或缓慢下降。

图3 中国尿素企业库存走势对比图

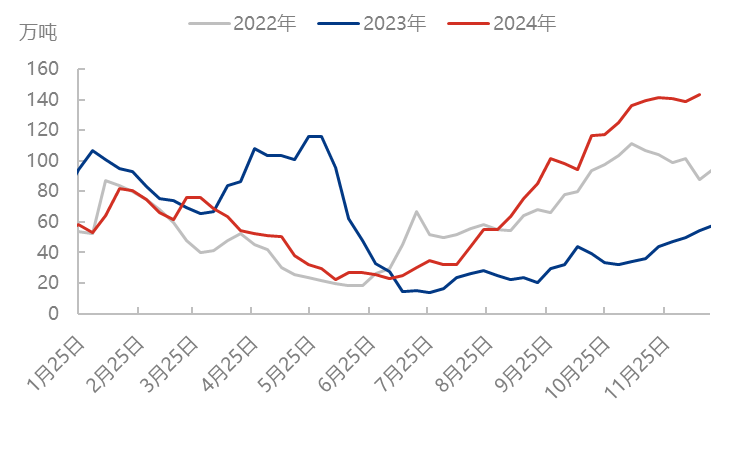

3、市场情绪不稳 下游采购放缓

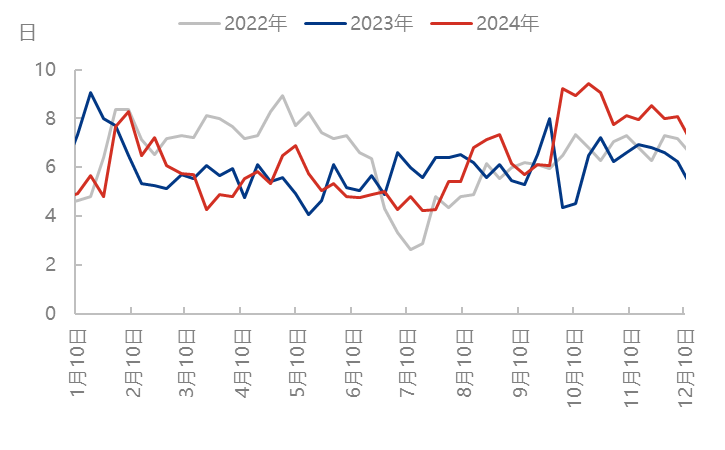

截至2024年12月11日,中国尿素企业预收订单天数7.18日,较上周减少0.88日,环比减少10.92%。本周期尿素价格继续低位波动,期间市场情绪波动明显,整体企业订单有所下降,主流天数减少。

下周,国内尿素样本企业主流订单天数预计:7-8日附近,较本周订单小幅增加。近期尿素行情延续低位波动,下游依旧逢低采购为主,随着局部雨雪天气的增加,下游跟进或有增加趋势。

图4 中国尿素企业主流订单天数走势对比图

4、出口短期无望 港存窄幅波动

截止2024年12月12日(第50周),中国尿素港口样本库存量:15.5万吨,环比减少0.2万吨,环比跌幅1.27%。本周期主要是烟台港零星大颗粒货源离港,其余港口未见明显变化,整体港口库存量小幅下降。

下周,国内尿素样本港口总库存量预计:15-16万吨左右,较本期数量窄幅波动。主因当前出口方面政策暂无松动迹象,下游暂无集港趋势,预计短期内港口库存维持当前水平波动。

图5 中国尿素港口库存走势图

三、刚需推进缓慢 下游接货节奏放缓

本周期工业需求小幅提升,因成品走货缓慢,短期开工率将趋于稳定,农业采购推进缓慢,经销商观望少量跟进为主。储备需求稳步推进,市场交易活跃度有限。

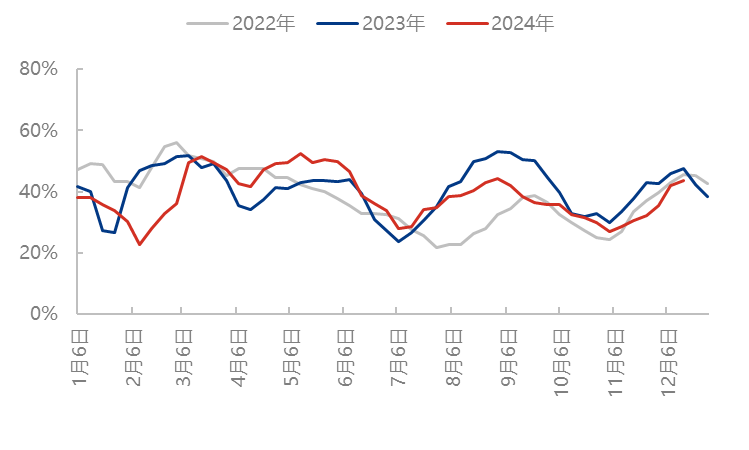

1、复合肥开工继续提升

2024年第50周(20241206-1212),本周国内复合肥产能利用率小幅提升,据隆众资讯统计43.59%,较上周提升1.67个百分点。

各主产区看,其中山东地区规模企业部分基地装置负荷提高,但中小企业生产相对稳定;河南、湖北部分地区环保检查,开工受限,加之近期走货放量不及预期,影响企业生产积极性;河北地区,因走货欠佳,部分运行负荷略有下降;西南、苏皖地区,开工相对稳定;东北地区企业负荷也未有再次提升,本周生产稳定。

下周期,冬储备肥发运改观有限,企业为规避高库存压力,预计生产维持稳定。

图6 中国复合肥产能利用率走势图

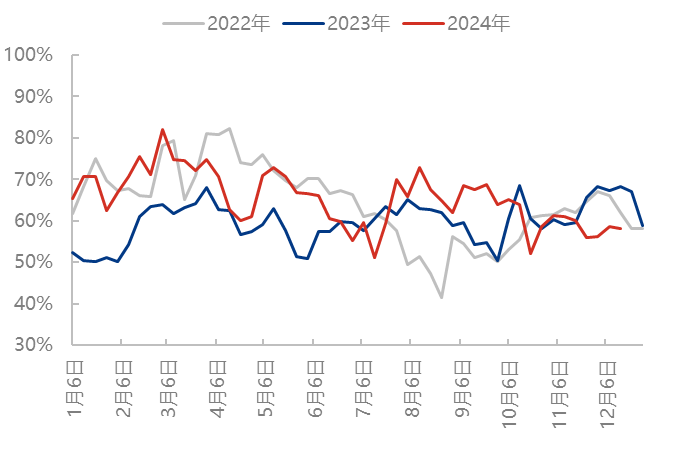

2、三聚氰胺开工窄幅下降

本周(20241206-1212),中国三聚氰胺周均产能利用率58.1%,较上期减少0.44个百分点。本周期内,山东、河北地区产能利用率提升,河南、山西、安徽、四川、新疆地区产能利用率下降。

玉龙、骏化三期停车检修,下周山西、安徽检修装置逐步恢复,综合测算下,预计下周周均产能利用率较本周变化有限,或在59%附近。

图7 中国三聚氰胺产能利用率走势图

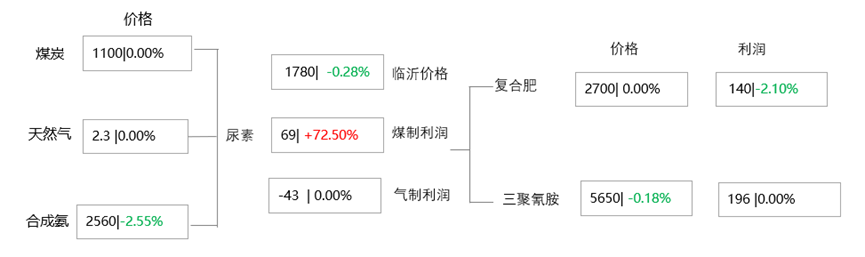

四、尿素低位波动 产业链利润收窄

本周期产业链利润涨跌不一;上游煤炭、合成氨、尿素价格均有下调,利润小幅下跌;下游价格部分下跌,个别品种利润下降。

价格单位:元/吨

产品取价区域:国内山东市场价格

下游取价区域:国内山东市场价格

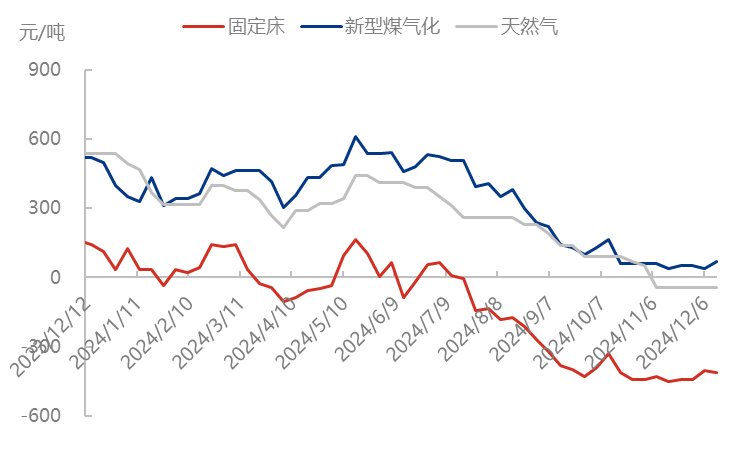

1、煤炭价格回落,新型煤气化利润小幅回升

截止2024年12月12日(第50周),中国尿素样本企业理论利润窄幅调整。煤制固定床工艺理论利润为-414元/吨,较上周下调10元/吨。煤制新型水煤浆工艺理论利润为69元/吨,较上周上调29元/吨。气制工艺理论利润-43元/吨,较上周持平。主要原因:本周煤炭窄幅向下、尿素主流价格小幅调整,利润跟随变动,而气头成本及尿素价格保持稳定,利润随之平稳。

下周,国内尿素样本利润预计:固定床工艺-424元/吨左右,较本周价格变动有限;新型煤气化工艺为50元/吨左右,较本周变动不大;气制工艺为-43元/吨左右,较本周窄幅调整。本周国内尿素市场弱势波动。虽周初,受宏观利好拉动,价格出现小幅上行,但涨后市场成交清淡,市场再次回归平静,短时市场供需基本面无明显支撑,预计短期内尿素市场低位波动运行。

图8 中国尿素行业利润变化图

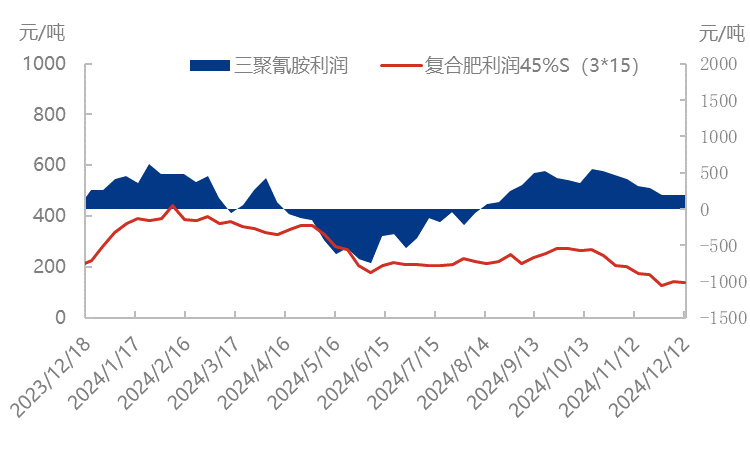

2、复合肥利润小幅下降,三胺利润稳定

本周(20241206-1212)周内,复合肥主要原料价格继续窄幅波动,虽磷酸一铵以及氯化钾价格相对平稳,但合成氨涨跌互现,尿素先涨后落,硫酸价格持续走高,因此硫基肥成本有所走高,而近期复合肥成交价格变化不大,因此利润下滑。而氯基肥成本变化不大,因此利润持稳。

本周三聚氰胺价格跌幅不大,在尿素价格低位波动,成本暂无明显波动,利润稳定为主。

图9 下游复合肥、三聚氰胺行业利润变化图

五、利好支持不足 价格或进一步探底

图10 未来一周山东中颗粒尿素出厂价格预测图

供应方面:下周国内尿素日产预期在18.3-18.7万吨附近,日均产量较本周小幅下降。

需求方面:复合肥冬储备肥发运改观有限,企业为规避高库存压力,预计生产维持稳定;板材行业因成品出货制约,元旦前部分企业有停车计划,对尿素多维持刚需采购。农业经销商因对后市信心不足,放缓采购节奏。

库存方面:市场情绪低迷,下游补仓谨慎,短期企业库存依旧延续高位水平。

原料方面:煤炭价格趋势小幅下行、天然气价格暂时稳定,成本水平小幅下降。

结论(短期):虽近期宏观不断释放利好,但尿素基本面偏弱运行,尿素企业库存高位,日产虽然有所下降,但依然高于去年同期,而粮食价格偏低,下游接货心态较为谨慎,刚需支撑不足之下,短期行情多延续偏弱下行走势。

结论(中长期):未来一月左右,仍以储备需求为主,其中复合肥开工率将逐渐趋稳,板材行业则因为成品出货缓慢下,开工率呈现下降预期。需求面继续提升有限,而尿素供应则远高于去年同期,后期仍有去库存、春节收单等压力,行情也会不断受供需宽松形势而阶段性承压下行。

六、尿素生产商的圣诞节提前到来

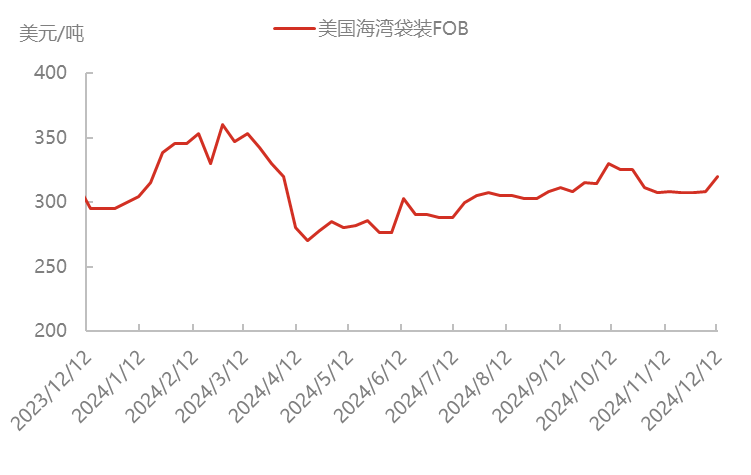

图11 美国海湾大颗粒袋装FOB价格走势图

期待已久的印度招标在本周初公布,没有让生产商失望,印度NFL意向为西海岸和东海岸分别购买100万吨和50万吨尿素,从而推高了价格。

埃及生产商已经开始行动,截至发稿时,1月船期对欧洲市场销售的价格已升至380美元/吨离岸价。黑海离岸价上升至345美元/吨。在Socar即将举行的销售招标之前,报价已经达到350美元/吨离岸价。伊朗的天然气供应进一步中断,价格上涨至310美元/吨离岸价,该国的开工率降至产能的30%以内。受澳大利亚进口需求提前行动的支撑,中东现货价格上涨了10美元/吨,达到345-355美元/吨离岸价。东南亚市场价格也同样跟随中东市场价格上涨,但终端市场的活动多比较平静。

在苏伊士运河以西,受现有库存和进口需求疲软的影响,巴西价格上涨比较缓慢,最高到岸价350美元/吨。12-1月,美国驳船价格上涨至330美元/吨诺拉离岸价。

市场驱动

印度NFL招标购买150万吨尿素:根据招标文件,印度NFL将于12月19日结束招标,寻求为西海岸购买100万吨、东海岸50万吨尿素。要求2月10日前从装货港装船,报价有效期至1月3日。

30-60天展望:波动,一季度坚挺

确保NFL所需要的量,就需要较高的到岸价水平,以便从专注于不断增长的新奥尔良市场的原产地吸引运量。但是,如果有任何迹象表明进口商不会购买宣传中的那么多吨位,价格就会大幅下跌。1月初,库存似乎将超过600万吨。

但生产商越来越放心,更多的选择正在出现,澳大利亚、美国、埃塞俄比亚和东南亚在下季度初看起来很强劲。

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xx发表,未经许可,不得转载。

财经快讯

财经快讯

发表评论:

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。