期指明年将出现新一轮上涨行情?

本文源自:期货日报

上周主要股指震荡上涨,其中上证指数上涨2.3%,深证综指上涨2.4%,创业板指数上涨1.9%,上证50指数上涨1.5%,沪深300指数上涨1.4%,中证500指数上涨2.2%,中证1000指数上涨2.6%。

上周市场走强主要源于以下几点:一是11月制造业PMI进一步扩张至50.3%。二是央行出台股票回购增持贷细则,最高融资比例从此前的70%提升至90%,业务期限最长3年,可落实度进一步提高。三是财政政策进一步落实,支持央企发起设立创投基金,创新资本投入力度加大,推动城市基础设施数字化改造,对新质生产力的支持力度进一步提高。未来市场逐步走强的基础进一步夯实。

从中信一级行业看,9月24日以来,计算机、综合金融和传媒行业涨幅位列前三,分别上涨64%、61.9%和56.1%,石油、煤炭和电力板块涨幅较小,分别上涨12.5%、13.3%和13.6%。但从全年涨幅看,上述六个板块的涨幅差距缩小,说明9月份以后资金在市场进行了结构切换。从中信一级行业5日和20日涨幅看,传媒、商贸零售和纺织服务业偏强,轻工制造和机械业初步走强,有可能成为市场新的领涨板块。

从股权市场和国债市场风险溢价角度看,A股当前仍有较强吸引力。沪深300指数的股权风险溢价在2019年之后出现一波显著上升,之后从5.3一路震荡下降至2021年2月的2.8。2021年3月开始,沪深300的股权风险溢价逐步提高至2022年10月的7,之后一直高位震荡,这一阶段沪深300指数持续下跌。近期沪深300指数虽然出现明显反弹,但从股权风险溢价角度看,当前该值仍处于均值1倍标准差之上,即股权市场相对国债市场仍具备较高的溢价。股权市场溢价维持高位或进一步推动资金流入股权市场。

今年以来,股票型开放式公募基金份额出现了明显提升,由年初的26485亿份提升至31144亿份,不过部分资金是从基金的主动管理产品转换为指数基金,部分增量资金来源于前期国家维护市场主动买入的开放式指数ETF。近期股票型开放式公募基金份额仍呈现增长态势,说明资金仍在流入相关产品。私募基金管理规模从年初的57217亿元持续下降至9月的50189亿元,10月增加至52583亿元。从私募基金角度看,仍有较高的增长空间,未来将成为市场上行的重要力量。

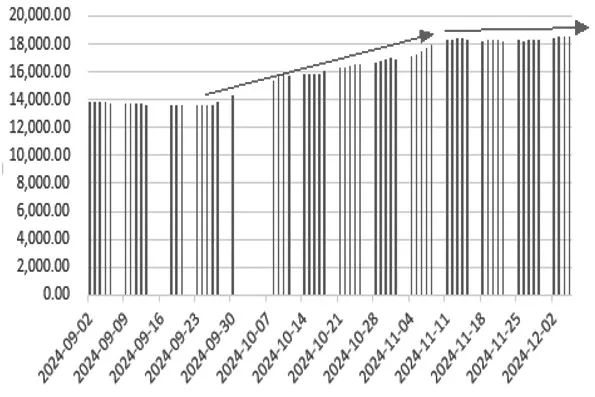

今年融资余额先从15850亿元逐步下降至13751亿元,后反弹至15052亿元,又逐步减少至近三年最低值13609亿元。9月份以来,融资余额快速增加至11月中旬的18310亿元后,增速开始放缓。从周度数据看,上周两融余额增加了209.6亿元,当前融资余额在18000亿元以上宽幅震荡,短期继续大幅提升的概率较低。近期融资余额的变化说明场内杠杆增加接近瓶颈,未来逐步企稳的概率较大。

从深证综指的周线走势看,今年深证综指形成的复合“W形”底部结构突破形态。从技术角度看,9月30日跳空放量突破底部结构,形成的缺口短期回补概率较低,近期调整至10周线后重新震荡走强,处于多头趋势中,但在2180~2250点区间面临头部颈线的压制。从长期趋势看,当前已经由下跌趋势转为上涨趋势,中期面临压力位压制,或以震荡形态整固,长期继续走强的概率较大。从日线结构看,深证综指将在1900~2150点区间偏强运行。

从指数结构看,近期上证50指数代表的权重股震荡上行,但由于指数成分股的调整,后期市场弹性或弱于中证1000指数代表的小盘股。从资金流向看,当前市场重点推出中证A50和中证A500开放式指数基金,资金持续流入中证A500代表的优质业绩股,或推动相关板块走强。预计本周行情走强面临阻力位压制,后期震荡整固后将继续走强。

综上,2024年9月前石油、煤炭和电力板块偏强,9月之后计算机、综合金融和传媒板块大幅走强,从全年走势看,上述板块均出现明显上涨。近期轻工制造和机械业逐步走强,未来引领市场的概率较大。从风险溢价角度看,沪深300指数大幅反弹后相对10年期国债期货的溢价仍处于历史高位,长期资金继续配置的动力仍然较强。从资金流向看,股票型开放式公募基金和私募基金仍具备较高的配置价值,杠杆资金面临瓶颈,预计后期红利股将显著强于小盘股。从技术角度看,指数已形成底部结构的突破,从熊市逐步转入牛市,虽然短期走强面临阻力,但明年出现新一轮上涨行情的概率较大。策略上,中期建议逢低试多,本周可尝试多IF空IC的对冲策略。(作者单位:徽商期货)

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xx发表,未经许可,不得转载。

财经快讯

财经快讯

发表评论:

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。