IPO月报|平安证券年内撤否率高达100% 保荐“独苗”或踩两条最新监管红线

专题:券商IPO项目执业质量评级

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:IPO再融资组/郑权

在刚刚过去的5月份,A股IPO上会审核时隔3个月后重启,创业板和科创板各有一家企业上会,科创板过会一家,名义过会率为50%。过会的联芸科技,成为“国九条”发布后首家过会的企业。

5月份终止IPO的企业数量共有41家,较4月份的48家有所回落,但仍处在高位。今年1-5月份,终止A股IPO企业数量高达176家,较去年同期的97家增长81.44%。

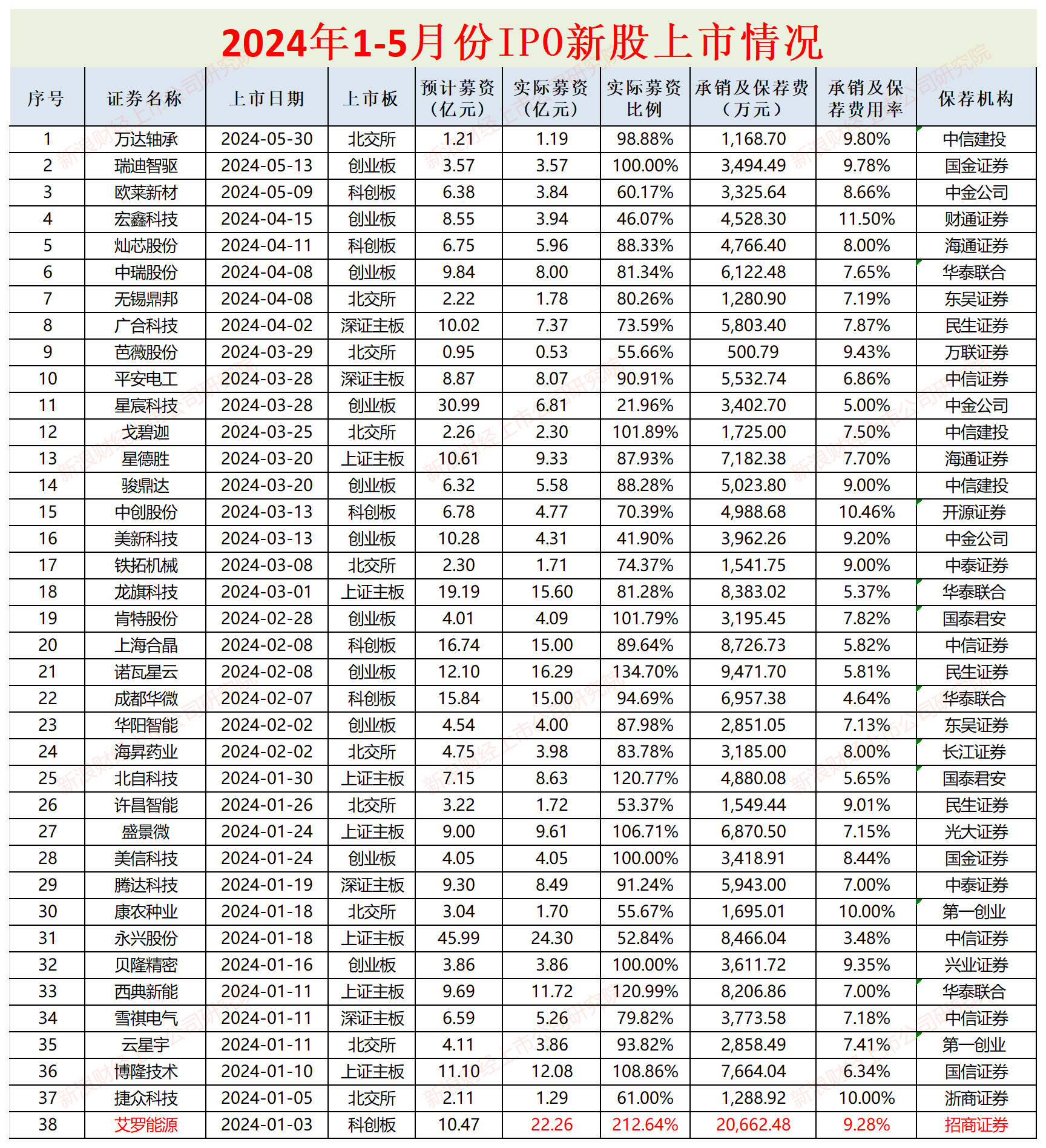

发行及募资层面,5月份共有3家新股上市,合计募资8.6亿元,较2024年5月份同比下降98.19%。今年1-5月份,A股共有38家新股发行,合计募资271.85亿元,较去年1-5月份同比减少83.3%。

①IPO上会审核情况:联芸科技向左 华澜微向右

5月份,A股IPO上会审核时隔3个月后重启,创业板和科创板各有一家企业上会,其中科创板的联芸科技(杭州)股份有限公司(下称联芸科技)成功过会,而来自创业板的马可波罗控股股份有限公司(下称马可波罗)则遭暂缓审议。

马可波罗遭暂缓审议主要因经营业绩及应收账款问题。招股书显示,马可波罗的主营业务是建筑陶瓷的研发、生产和销售,主要拥有“马可波罗瓷砖”、“唯美 L&D 陶瓷”两大自有品牌。

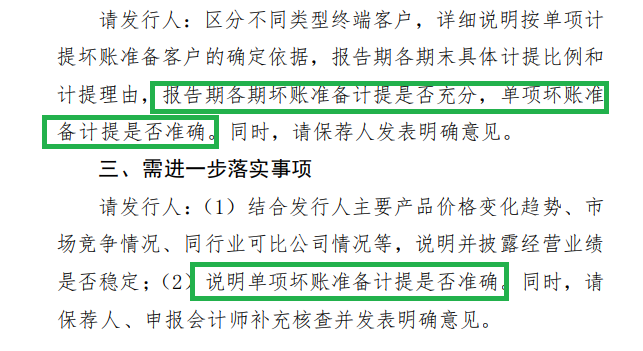

上市委会议上,深交所对马可波罗的经营业绩及应收账款问题进行了重点审核,并要求公司披露经营业绩是否稳定、单项坏账准备计提是否准确。

申报材料显示,马可波罗对部分地产公司客户采用了单项坏账计提的会计政策,包括恒大、融创、绿地、阳光城等。2022年,马可波罗对恒大地产的坏账计提比例为80%,同行可比公司东鹏控股、 帝欧家居(维权)、 蒙娜丽莎、新明珠2022年对恒大的计提比例分别为86.66%、90%、100%、90%。

马可波罗不仅2022年对恒大的单项坏账计提比例低于同行,并且在2021年疑似将包括恒大坏账在内的6.68亿元地产公司应收账款转给唯美装饰等关联方,获得4.23亿元权益性收益。马可波罗实控人黄建平之间的这笔关联交易,不仅可以减轻坏账压力,还可以增厚公司利润。

但该笔关联交易的公允性备受关注,因为6.68亿元的转让价格与1.64亿元的地产公司应收账款账面价值相差甚大。

5月份过会的联芸科技,不仅成为“国九条”发布后首家过会的企业,还在过会3天后就提交了注册申请。

招股书显示,联芸科技是一家提供数据存储主控芯片、AIoT信号处理及传输芯片的平台型芯片设计企业。上市委会议上,联芸科技的持续经营情况、 AIoT 信号处理及传输芯片的可持续性,经营独立性等方面受到重点关注。

其中,联芸科技经营独立性的主要质疑点是对关联方是否存在重大依赖。2019-2023年,公司向关联方(1个)销售商品、提供服务的金额分别为0.55亿元、1.37亿元、2.22亿元、2.15亿元及3.18亿元,占营业收入的比例分别为 31.36%、40.59%、38.44%、37.57%及30.73%,关联交易占比较高。

那这位关联方是何方神圣?招股书对这位关联方进行了隐名化处理。但通过海康威视年报以及联芸科技申报资料可以得出,联芸科技的主要客户应该是海康威视及其关联方。

招股书显示,海康威视及其下属子公司海康科技于2017年入股联芸科技,合计控制联芸科技37.38%的股份,是第二大股东。并且从2017年2月到2022年6月,海康威视对联芸科技有一票否决权。尽管海康威视不是实控人,但一票否决权的设置可以看出海康威视对联芸科技的影响力。申报IPO前夕,海康威视不再享有一票否决权。

值得一提的是,联芸科技的同行IPO公司杭州华澜微电子股份有限公司(华澜微),在联芸科技过会前夕撤回了IPO申请。申报资料显示,华澜微是数据存储解决方案提供商,主要产品包括存储模组、存储控制器芯片及服务、存储系统及应用。

上交所官网显示,华澜微和保荐人华泰联合分别提交了撤回上市申请、保荐申请,上交所 5月28日终止了对华澜微的审核。

联芸科技过会后,中信建投2024年以来已过会5单IPO项目,市占率为21.73%,在所有券商中遥遥领先,且名义过会率为100%。中泰证券、民生证券、中信证券、国投证券、华泰联合、招商证券今年以来,各有2单IPO项目过会。

wind显示,今年1-5月份,A股IPO企业上会数量为27家,过会23家,名义过会率为85.19%。2023年1-5月份,A股IPO企业上会审核数量为151家,过会126家。

②IPO终止情况:平安证券年内撤否率高达100% 亚联机械或不符合最新上市条件

5月份终止IPO的企业数量共有41家,较4月份的48家有所回落。41家终止IPO的企业中,有些是不符合最新的上市条件,有些不符合分红规定,还有些企业存在“带病闯关”的嫌疑。

中信证券保荐的合诚技术股份有限公司,计划在深证主板上市。2022年(招股书披露的最后一个报告期),公司归母净利润为0.94亿元,不满足最新的“最近一年净利润不低于1亿元”的标准。

华英证券保荐的英特派铂业股份有限公司(英特派),或属于“清仓式分红”。2020-2022年,英特派分别实现扣非归母净利润0.77亿元、0.85亿元和1.18亿元,合计2.8亿元。同期,公司现金分红金额合计3.52亿元,比扣非净利润之和还高。

沪深交易所最新规定:报告期三年累计分红金额占同期净利润比例超过80%的;或者报告期三年累计分红金额占同期净利润比例超过50%且累计分红金额超过3亿元,同时募集资金中补流和还贷合计比例高于20%的企业,将不允许其发行上市。

5月份,上次IPO过会已超过12年的中乔体育撤回了上市申请。在经历漫长的等待后,中乔体育还是以IPO失败告终。

今年1-5月份,共有176家A股IPO企业撤回IPO申请,其中中信证券撤回18家,高居榜首。中金公司、海通证券、中信建投、华泰联合的撤回数量都超过了10家,分别为14家、12家、12家、10家。

wind 显示,从2024年1月1日至今,IPO撤否率100%的有10家券商,其中中原证券5家排队项目全撤,平安证券2家在审未过会企业全部撤回。

目前,平安证券只有一家过会但还未上市的IPO项目——亚联机械股份有限公司(亚联机械)。亚联机械拟在主板上市,但公司最新一期(2022年)的归母净利润只有0.87亿元,不足1亿元。

此外,亚联机械2020-2022年的扣非归母净利润之和为2.05亿元,期间现金分红总额高达1.75亿元,超过了80%,或不符合最新的监管规定。

③IPO发行情况:募资总额合计大降98% 艾罗能源项目承销保荐佣金率畸高

5月份,A股共有3家新股上市,合计募资8.6亿元,较2024年5月份同比下降98.19%。

3家新上市的公司分别是万达轴承、瑞迪智驱、欧莱新材,分别来自北交所、创业板、科创板,实际募资总额分别是1.19亿元、3.57亿元、3.84亿元。

3家公司中,只有瑞迪智驱实际募资达到预期,万达轴承、欧莱新材实际募资分别是预期的98.88%、60.17%。

今年1-5月份,A股共有38家新股发行,合计募资271.85亿元,较去年1-5月份同比减少83.3%。

在今年上市的38家新股中,募资额最高的是永兴股份,实际募资额为24.3亿元;募资额最少的是芭薇股份,募资额刚刚超过0.5亿元。

38家公司中,实现资金超募的仅有8家,其中艾罗能源超募资金和超募比例皆最高。艾罗能源预计募资10.47亿元,实际募资22.26亿元,超募11.79亿元,超募比例高达112.64%。招商证券在艾罗能源项目上收取的2.066亿元费用在38家公司中也是最高,承销保荐费用率约为9.28%。

9.28%的承销保荐佣金率明显偏高,其超过永兴股份(实际募资24.3亿元)的3.48%,超过诺瓦星云(实际募资16.29亿元)的5.81%,甚至超过仅募资1.71亿元的铁拓机械的9%。

38家新股中,仅1家新股上市首日破发,这家公司就是上海合晶。上海合晶上市首日收盘价较发行价跌了6.31%。

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xx发表,未经许可,不得转载。

财经快讯

财经快讯

发表评论:

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。